Командировка индивидуального предпринимателя

Мы закрыли корпоративное направление в 2023 году и больше не обновляем статьи о командировках. Информация в тексте может быть неактуальной.

Индивидуальные предприниматели тоже ездят в деловые поездки и тратятся на дорогу, гостиницу, питание. Рассказываем, может ли ИП оформить такую поездку как командировку и списать командировочные расходы без претензий от налоговой.

Что говорит закон

По ст. 166 ТК РФ, «командировка — это поездка работника по распоряжению работодателя на определённый срок для выполнения служебного поручения вне места постоянной работы». Согласно п. 2 Положения о командировках, отправить в командировку работника можно, если он состоит в трудовых отношениях с работодателем.

Индивидуальные предприниматели имеют статус работодателей и по законодательству работниками не являются. Одно лицо не вправе быть одновременно работником и работодателем в трудовом договоре. Поэтому командировку для ИП не оформляют и суточные не выплачивают.

Это подтверждает письмо Минфина от 05.07.13 №03-11-11/166:

|

«Физические лица, зарегистрированные в установленном порядке в качестве индивидуальных предпринимателей и осуществляющие предпринимательскую деятельность без образования юридического лица, не относятся к категории работников. Кроме того, у таких физических лиц отсутствует работодатель, с которым они состоят в трудовых отношениях. Следовательно, индивидуальный предприниматель не может быть направлен в командировку» |

Что думают контролирующие органы и суды

Мнение контролирующих органов по вопросу командировок ИП пока однозначно: если индивидуальный предприниматель оформит свою служебную поездку как командировку, претензии со стороны ФНС гарантированы.

В то же время российский суд признаёт, что индивидуальный предприниматель не лишён права направлять себя в служебные командировки, ведь иначе он находится в неравном положении с юридическими лицами.

Налоговая инспекция подала в суд на предпринимателя за то, что он заявил связанные со служебной поездкой расходы (проезд на транспорте, проживание, суточные) на заседание суда в качестве командировочных. ФАС признала, что расходы ИП были обоснованными, документально подтверждёнными, в пределах разумных норм. Кассационная жалоба налоговой инспекции оставлена без удовлетворения.

Вот что говорится в постановлении ФАС Уральского округа №Ф09-819/09-СЗ от 16 мая 2011 года по итогам этого дела:

|

«Изложенное также не означает, что предприниматель, осуществляющий деятельность без образования юридического лица, лишен возможности отправляться в служебные командировки самостоятельно. Обратное будет означать, что хозяйствующие субъекты — юридические лица и предприниматели, осуществляющие деятельность без образования юридического лица, — поставлены в неравное экономическое положение при прочих равных условиях, и права части из них, в том числе заявителя в настоящем деле, окажутся ущемлёнными» |

Такого же мнения придерживаются ФАС Северо-Западного округа (постановление от 12.04.2011 №А66-7842/2007) и ФАС Восточно-Сибирского округа (постановление от 21.06.2007 №А78-6556/06-С2-24/354-Ф02-3683/07).

Таким образом, если ИП попробует списать расходы на поездку как командировочные, возможны споры с налоговой и обосновывать решение придётся в суде. Нужно помнить, что судебный прецедент в России обязателен только для участников конкретного дела. На него нельзя ссылаться, как на закон, и применять для всех ИП.

Есть другой, более простой способ учесть расходы предпринимателя.

Как учесть расходы ИП в деловой поездке

Перечень расходов, которые разрешено учитывать при налогообложении предпринимателей на упрощённой системе налогообложения («доходы минус расходы»), приведён в п. 1 ст. 346.16 НК РФ. В пп. 13 п.1 перечня есть статья «командировочные расходы», однако по ней предприниматель может учесть расходы только на командировки сотрудников, которые работают у него по трудовому договору.

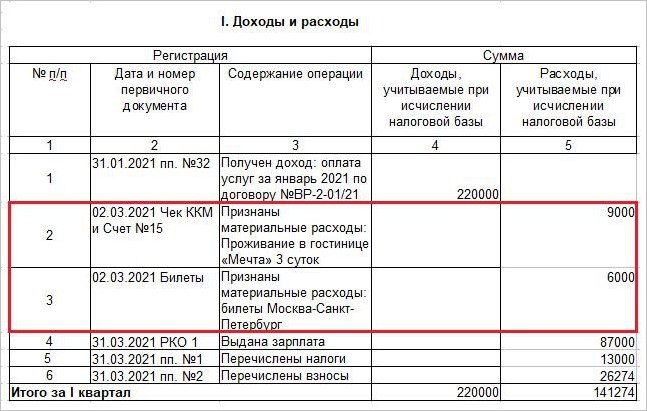

Списать затраты на служебную поездку предпринимателя на УСН позволяет статья «материальные расходы» — пп. 5 п. 1 ст. 346.16 НК РФ. Траты на жильё и билеты в книге учёта доходов и расходов указывают как материальные расходы.

Если ИП на «упрощёнке» ведёт бухучет, то он оформляет расходы на командировки как услуги сторонних организаций.

Пример учёта доходов и расходов ИП в программе 1С

ИП на основной системе налогообложения (ОСН) вправе учесть затраты, связанные со своей служебной поездкой, в составе материальных расходов, уменьшающих налогооблагаемую базу по налогу на прибыль — ст. 254 НК РФ. Расходы на деловые поездки ИП не подходят напрямую ни под один пункт статьи 254. Их оформляют как услуги сторонних организаций. Например, услугу «Проживание» предоставляет гостиница.

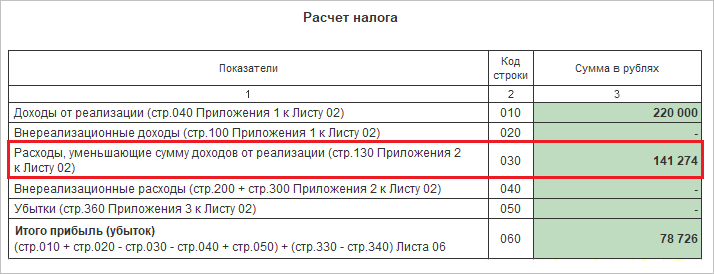

Пример декларации по налогу на прибыль

в программе 1С

Для учёта расходов ИП, как и любой командированный, должен собрать первичные документы: квитанции, чеки, счета-фактуры, акты, накладные и т.п. Кроме того, ему необходимо доказать, что поездка была связана с предпринимательской деятельностью и экономически обоснована. Например, он ездил в другой город, чтобы договориться с поставщиком о закупке товаров.

В качестве подтверждения могут выступать следующие документы:

- договор с поставщиком;

- протокол участия в судебном заседании;

- программа конференции, на которой выступал предприниматель, и т. п.

Главное — не оформлять свою поездку как командировку. Составлять приказ о командировке и начислять суточные не требуется.

Что в итоге

- По российскому законодательству служебные поездки индивидуальных предпринимателей нельзя рассматривать как командировки.

- Если заявить поездку ИП как командировку, возможны споры с налоговой и суд.

- Траты на деловую поездку ИП можно учесть как материальные расходы. Их целесообразность нужно подтвердить документами: чеками, протоколами и др.

* Cтатья носит информационный характер и может не совпадать с мнением государственных органов и мнением читателей статьи. ООО «НТТ» не несет ответственность за решения, принятые на основе информации, представленной в статье.